Kredit online beantragen: So bekommen Sie 2024 Ihren Online-Kredit

Das Wichtigste in Kürze, um Kredite online zu beantragen

- Mehrere Banken und Kreditinstitute bieten die Chance, einen Online-Kredit volldigital zu beantragen.

- Unsere Schritt-für-Schritt-Anleitung zeigt, wie Sie schnelle Kredite online beantragen können.

- Auch bei Online-Krediten unterscheidet man zwischen unterschiedlichen Kreditarten wie dem klassischen Ratenkredit oder einem Kleinkredit.

- Informieren Sie sich zudem in unseren häufig gestellten Fragen (FAQ) über weitere Einzelheiten zum Online-Kredit.

Was ist ein Online Kredit? – Kurzantwort

Bei einem Online-Kredit handelt es sich um einen Ratenkredit, den Sie online beantragen. Der Kreditgeber wickelt ihn digital ab. Aus dem Grund bezeichnen Finanzdienstleister ihn auch als Internetkredit. Nach der Online-Kreditanfrage stellen Sie den Kreditantrag über den PC oder ein mobiles Endgerät. Ihre Daten übermitteln Sie digital. Der Vorteil gegenüber einem klassischen Kredit besteht in der Flexibilität bei der Antragsstellung und der zeitnahen Kreditauszahlung.

Inhaltsverzeichnis

- Das Wichtigste in Kürze, um Kredite online zu beantragen

- Was ist ein Online Kredit? – Kurzantwort

- Pro & Contra Online Kredit

- Banken mit digitaler Kreditabwicklung

- Schritt für Schritt online Kredite beantragen

- Welche Arten von Onlinekrediten gibt es?

- Welche Vor- und Nachteile bringt ein Onlinekredit mit sich?

- FAQ: Sie haben Fragen zum Online Kredit – wir die Antworten

- Fazit

Pro & Contra Online Kredit

- Zeitersparnis: Die volldigitale Beantragung eines Kredits ist schnell und nicht aufwendig.

- Attraktive Konditionen: Im Vergleich zum klassischen Ratenkredit der Hausbank haben Online-Kredite oft bessere Bedingungen und niedrigere Zinsen.

- Große Auswahl: Sie können neben dem freien Ratenkredit auch zweckgebundene Verbraucherkredite sowie Kleinkredite online beantragen.

- Schnelle Antwort: Viele Kreditgeber geben nach dem Online-Kreditantrag eine sofortige Rückmeldung, im besten Fall die Sofortzusage.

- Es besteht keine Möglichkeit, einen Rahmenkredit online zu beantragen.

- Obgleich Finanzdienstleister mit einer Sofortzusage werben, ist diese bis nach der Unterlagenprüfung unverbindlich.

- Oft fehlt bei einem Online Kredit eine persönliche Beratung.

Banken mit digitaler Kreditabwicklung

Unsere Übersicht zeigt, bei welchen Banken Sie einen Online-Kredit volldigital oder teilweise digital beantragen können. (Stand: 12/2020)

Vollständig Online

Teilweise Online

Zu den Kreditvermittlern, bei denen Sie Online-Kredite finden, zählen beispielsweise:

In der Vergangenheit ermittelten Kreditnehmer ihren Wunschkredit im Internet. Die Beantragung sowie der Abschluss erfolgten jedoch auf dem Papier. Inzwischen hat sich bei zahlreichen Banken der volldigitale Kredit etabliert.

Bei diesem führen die Kreditnehmer alle Verfahrensschritte online durch. Das spart Zeit und Arbeitsaufwand. Gleichzeitig profitiert der Finanzdienstleister davon und spart Ressourcen ein.

Es gibt 4 wesentliche Faktoren, um einen Kredit online abzuschließen:

- 1. Mit dem digitalen Kontoblick ersetzen die Banken die einzuschickenden Kontoauszüge. Wenige Klicks reichen aus, um dem Kreditinstitut Einblick ins Online-Banking zu gewähren.

- 2. Die nötigen Kreditunterlagen senden Sie als Verbraucher nicht umständlich auf dem Postweg ein. Sie nutzen den Dokumenten-Upload. Diesen stellt die Mehrheit der Finanzdienstleister mit volldigitalem Kreditabschluss auf ihrer Website zur Verfügung.

- 3. Das bisherige Post-ident–Verfahren wird vom modernen Video-ident-Verfahren ersetzt. Mit einem kurzen Videotelefonat bestätigen die Kreditnehmer innerhalb weniger Minuten ihre Identität.

- 4. Als Ersatz für die klassische Unterschrift kommt die digitale Signatur zum Einsatz.

Schritt für Schritt online Kredite beantragen

Um im Internet einen Kredit zu beantragen, gehen Sie nach folgendem Muster vor:

Zunächst bringen Sie die grundlegenden Voraussetzungen für eine Online-Kreditzusage in Erfahrung. Im Anschluss suchen Sie mit einem Online-Vergleich den Online Kredit mit den attraktivsten Konditionen.

Sobald Sie die Kreditanfrage ausgefüllt, Ihre persönlichen Daten angegeben und sich identifiziert haben, übersendet Ihnen die Bank den Kreditantrag.

1. Voraussetzungen für einen Online Kredit überprüfen

Bei dem online abgeschlossenen Kredit handelt es sich um eine schnelle und bequeme Möglichkeit der Geldleihe. Wichtig ist, dass Kreditnehmer die Grundvoraussetzungen zur Beantragung eines Kredit kennen, ehe sie ihn online beantragen:

- Volljährigkeit

- Wohnsitz in Deutschland

- ausreichende Bonität

Um die persönliche und wirtschaftliche Kreditwürdigkeit der Antragsteller in Erfahrung zu bringen, nimmt die Bank eine SCHUFA-Abfrage vor.

Gleichzeitig fordert sie den Upload von

- Einkommensnachweisen,

- Kontoumsätzen,

- Arbeitsverträgen sowie

- Nachweisen bestehender Zahlungsverpflichtungen.

Wenn Sie einen kleineren Kreditbetrag bis 1.000 Euro beantragen, fällt die Bonitätsprüfung oft weniger streng aus.

Neben Ihren persönlichen Voraussetzungen für die Kreditzusage ist für die Online-Beantragung eines Kredits eine gewisse technische Ausstattung erforderlich:

Für den digitalen Kontoblick nutzen Sie das Online-Banking des gewählten Finanzdienstleisters. Des Weiteren benötigen Sie ein Smartphone oder eine Webcam, um sich per Video-ident-Verfahren zu identifizieren.

Technisch so ausgestattet, vermeiden Sie es, die Kreditunterlagen per Post zurückzusenden. Stattdessen scannen Sie Papierdokumente ein und laden diese hoch.

2. Mit einem Onlinekredit-Vergleich den günstigsten Onlinekredit berechnen

Wenn Sie alle Bedingungen erfüllen, um einen Kredit online zu beantragen, gilt es, das günstigste Kreditangebot zu finden. Zu dem Zweck nutzen Sie unseren Onlinekredit-Vergleich. Dort wählen Sie zuerst

- die gewünschte Kreditsumme,

- die angestrebte Laufzeit sowie

- den Verwendungszweck.

Letzterer nimmt Einfluss auf den Zinssatz und die Anzahl der infrage kommenden Kreditgeber.

Nachdem Sie Ihre Angaben bestätigt haben, erhalten Sie unverbindlich und kostenfrei eine Auflistung attraktiver Kreditangebote. Der günstigste Onlinekredit führt die Liste an. Ob Sie sich für diesen entscheiden, hängt von Ihren persönlichen Ansprüchen ab. Wenn Sie auf ein Kreditangebot klicken, erhalten Sie wiederholt eine Übersicht über die Daten des Wunschkredits.

Neben der monatlichen Rate sehen Sie den aktuell günstigsten Sollzins sowie den bonitätsabhängigen Höchstzins. Des Weiteren zeigt Ihnen der Kreditvergleich den derzeit günstigsten effektiven Jahreszins. Um diesen zu ändern, variieren Sie Ihre Angaben und wiederholen den Vergleich bis zum gewünschten Ergebnis.

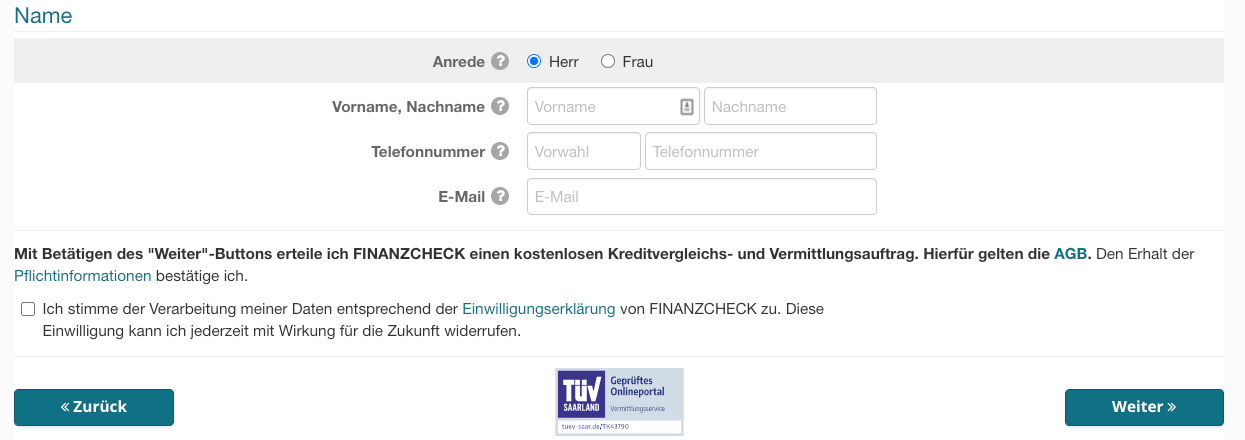

3. Die Online Kreditanfrage richtig ausfüllen

Sobald Sie sich für ein Kreditangebot entschieden und im Vergleichsrechner darauf geklickt haben, fragt der jeweilige Finanzdienstleister online Ihre persönlichen Daten ab. Zu diesen gehören neben Ihrem Namen die Mobiltelefonnummer und Ihre E-Mail-Adresse. An diese wird Ihnen das Vergleichsangebot mit den von Ihnen eingegebenen Daten gesendet.

Nach der Eingabe der gesetzlichen Pflichtinformationen bestätigen Sie die Einwilligungserklärung. Diese informiert Sie über die Verarbeitung Ihrer Daten durch den Anbieter des Online-Vergleichsrechners und den Finanzdienstleister.

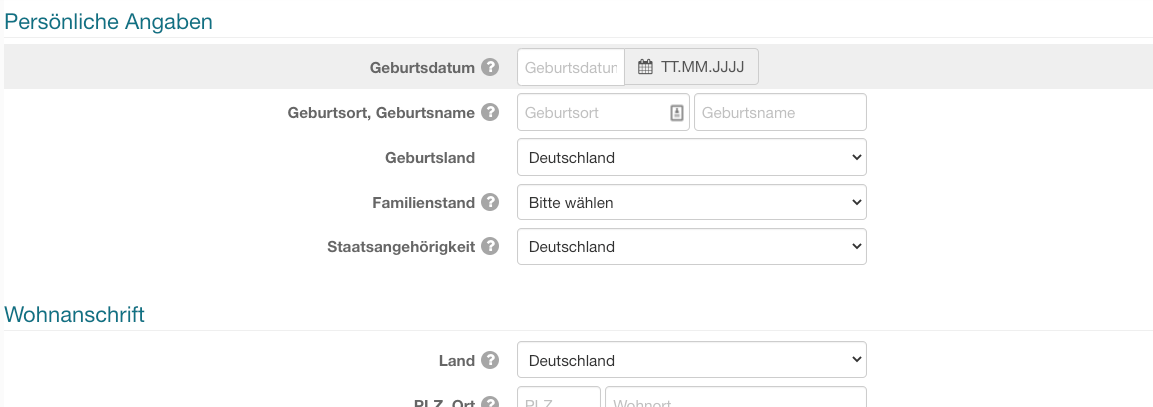

Im nächsten Schritt geben Sie zusätzliche Informationen wie Ihren Berufsstatus sowie Ihre Wohnsituation an.

Das Programm erfragt weiterhin:

- Ihr Geburtsdatum,

- die Wohnanschrift,

- weitere im Haushalt lebende Personen,

- die berufliche Tätigkeit sowie

- zusätzliche Einnahmequellen und

- bestehende Kreditverpflichtungen.

Wenn Sie als Selbstständige oder Freiberufler online einen Kredit beantragen, tragen Sie als Arbeitgeber das eigene Unternehmen ein. Bedenken Sie dabei, dass die Vielzahl der Banken und Kreditinstitute Selbstständige von der Kreditvergabe ausschließt. Auf die Angabe des Arbeitsverhältnisses verzichten ausschließlich Personen ohne Beruf sowie Rentner und Pensionäre.

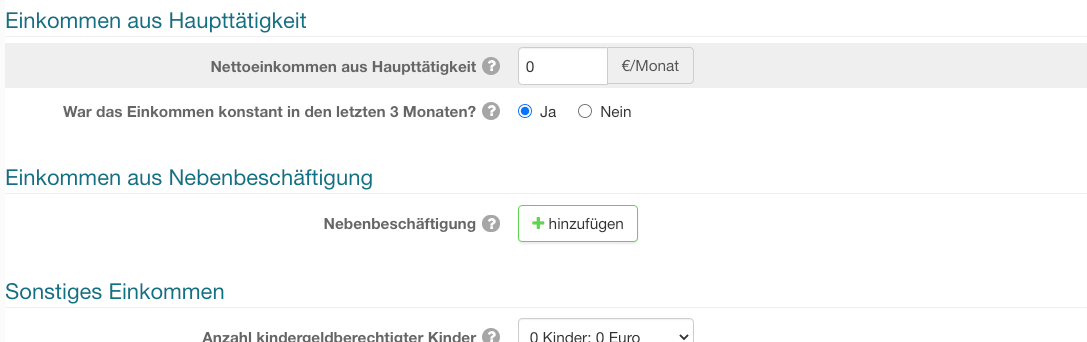

Nach den Angaben zu Ihrer Person, der Wohnsituation und Ihrer beruflichen Tätigkeit erfolgt die Abfrage Ihrer Finanzen. Die Basisdaten beziehen sich auf Ihr berufliches Einkommen und weitere Einkünfte, beispielsweise aus Vermietung oder Verpachtung. Hiermit legen Sie Ihre finanziellen Möglichkeiten offen. Sie sparen Zeit, wenn Sie die geforderten Unterlagen für den Nachweis zur Selbstauskunft bei der Kreditanfrage bereithalten.

Füllen Sie alle Felder der Online-Kreditanfrage ordnungsgemäß aus. Anschließend holt sich der Finanzdienstleister Ihre Einwilligung zu einer bonitätsneutralen Prüfung bei der SCHUFA.

Ein regelmäßiges Einkommen stellt eine Grundvoraussetzung für eine Kreditvergabe dar. Dementsprechend verleihen die meisten Kreditinstitute kein Geld an arbeitslose Menschen, Studierende oder Auszubildende. Alternativ bieten Kreditinstitute für diese Gruppen individuelle Kreditoptionen, die online nicht pauschal abschließbar sind.

Leseempfehlung: Neue Kreditanbieter 2021: Die Digitalisierung hält auch bei der Kreditvergabe Einzug

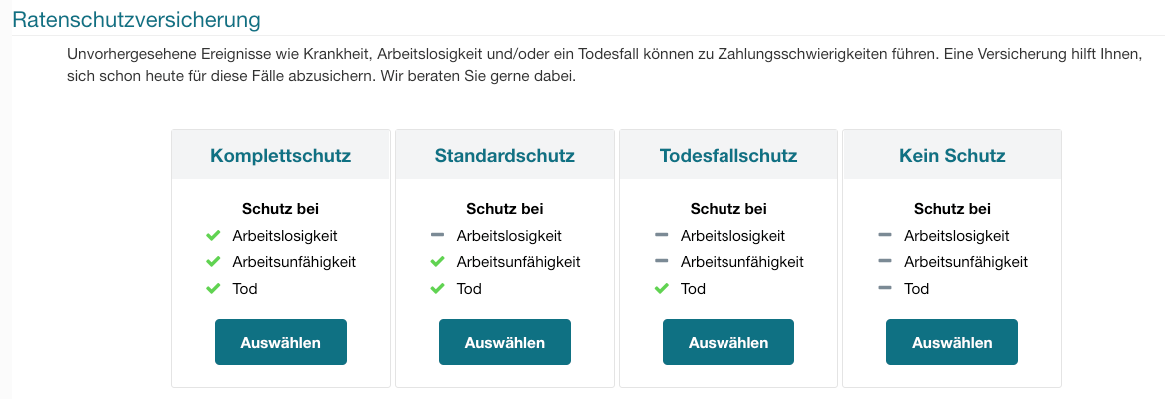

4. Einen zusätzlichen Versicherungsschutz in Betracht ziehen

Bevor Sie den Kreditantrag absenden, erhalten Sie die Möglichkeit, sich über einen zusätzlichen Versicherungsschutz zu informieren. Beispielsweise schützen Sie sich mit einer Restschuldversicherung davor, bei den Kreditraten in Rückstand zu geraten. Das geschieht durch finanzielle Engpässe aufgrund von Arbeitslosigkeit oder Krankheit.

Bedenken Sie, dass die Versicherung aus Sicht der Kreditnehmer wenig sinnvoll ist. Sie geht mit unflexiblen Konditionen und hohen Kosten einher. Banken empfehlen die Restschuldversicherung dennoch, da sie ihnen als Sicherheit für ausfallende Rückzahlungen dient.

Vorrangig kommt dieser Versicherungsschutz bei der Baufinanzierung infrage. Hierbei handelt es sich um Darlehen mit hohen Summen über eine Laufzeit von teilweise mehreren Jahrzehnten. Obgleich die Mehrzahl der Finanzdienstleister anbietet, einen Immobilienkredit online zu kalkulieren und zu vergleichen, erfolgt der Abschluss nicht volldigital.

5. Mit Video-ident identifizieren und die digitale Unterschrift leisten

Vor einer endgültigen Kreditzusage und der Auszahlung des vereinbarten Betrags sind Kreditinstitute deutschlandweit verpflichtet, die Identität der Kreditnehmer zu prüfen. Das besagen §154 der Abgabenordnung sowie §11 des Geldwäschegesetzes.

Die Ausgabe von Krediten unter falschem Namen oder an eine Drittperson ist illegal. Für die Identifizierung im Rahmen des Kreditantrags benötigen Sie ein gültiges Ausweispapier. Neben dem Personalausweis kommt zu dem Zweck der Reisepass infrage.

Beim Online-Kreditantrag profitieren Sie mit dem Video-ident-Verfahren gegenüber dem Post-ident-Verfahren von einer Zeitersparnis. Die Legitimation erfolgt über einen Video-Anruf, bei dem ein Mitarbeiter des Finanzinstituts schnell und unkompliziert Ihre Identität erfasst.

Nach dem Prozess erhalten Sie ein Einmal-Zertifikat, das Sie für die digitale Signatur Ihres Kreditantrags benötigen. Im Anschluss übermitteln Sie dieses per E-Mail an den Kreditgeber.

Welche Arten von Onlinekrediten gibt es?

Ein Online Kredit ist ein Ratenkredit, den die Kreditnehmer in gleichbleibenden Raten inklusive Zinsen über einen festgelegten Zeitraum an den Kreditgeber zurückzahlen. Hierbei unterscheiden sich freie und zweckgebundene Verbraucherkredite.

Beantragen Sie den Ratenkredit online, wählen Sie im Schnitt eine Kreditsumme zwischen 1.000 und 100.000 Euro. Bei den freien Krediten nutzen Sie das Geld für unterschiedliche Zwecke.

Alternativ gibt es Online-Autokredite oder Online-Studienkredite. Diese Verbraucherkredite sind an einen Zweck gebunden. Im Vergleich zum freien Ratenkredit unterscheiden sich bei ihnen unter Umständen Zinshöhe und Laufzeit.

Benötigen Sie eine Kreditsumme kurzfristig, schafft ein Online-Blitzkredit Abhilfe. Bei diesem erhalten die Kreditnehmer die beantragte Kreditsumme innerhalb einer sehr kurzen Zeitspanne. Zwischen dem Kreditantrag und der Auszahlung vergehen, abhängig vom Finanzdienstleister, wenige Stunden oder ein bis zwei Tage.

Wie bei einem Ratenkredit beläuft sich die Kreditsumme bei einem Schnellkredit auf mindestens 1.000 Euro. Die Maximalsumme variiert zwischen den Kreditinstituten. Benötigen Sie eine Kreditsumme zwischen 500 und 5.000 Euro, ergibt es Sinn, online einen Kleinkredit zu beantragen.

Bei der Mehrzahl der Finanzdienstleister handelt es sich hierbei um einen Mini-Verbraucherkredit zur freien Verfügung. Die Laufzeiten liegen hier bei bis zu 84 Monaten. Aufgrund der kleinen Kreditsummen gelingt es oft schneller, das geliehene Geld samt Zinsen zurückzuzahlen. Gleichzeitig profitieren Sie bei vielen Banken von einer geringeren Zinsbelastung im Vergleich zum Ratenkredit.

Eine Vielzahl von Kreditarten bieten Banken und andere Finanzdienstleiter mit volldigitaler Antragstellung an. Eine Ausnahme stellt der Rahmenkredit oder Abrufkredit dar.

Vergleichbar mit dem Dispositionskredit der Bank, vereinbaren die Kreditnehmer mit dem Kreditgeber einen festen Kreditrahmen. Diesen schöpfen sie im Bedarfsfall aus. Die Zinsen entfallen bei dieser Kreditart ausschließlich auf den in Anspruch genommenen Kreditbetrag. Die Restsumme verbleibt im Kreditrahmen, es erfolgt jedoch keine Verzinsung.

Im Vergleich zu einem Ratenkredit geht der Rahmenkredit mit hohen Zinsen einher. Da die Bank ihn auf ein Girokonto gewährt, funktioniert in der Regel kein Online-Kreditantrag.

Das könnte Sie auch interessieren: Wollen Sie ein Treuhand- oder Anderkonto? Dann lesen Sie alles, was Sie beim Treuhandkonto eröffnen beachten sollten in unserem speziellen Artikel dazu.

Welche Vor- und Nachteile bringt ein Onlinekredit mit sich?

Unter den Finanzangeboten von Kreditinstituten stellt der Online Kredit längst eine feste Größe dar. Vom Kreditangebot einer klassischen Filialbank unterscheidet er sich durch seine günstigen Konditionen. Die Vielzahl der online vergebenen Kredite stammen von Direktbanken. Diese sparen durch das fehlende Filialnetz Kosten ein, die sie an potenzielle Kreditnehmer weiterreichen.

Folglich besteht die Chance, mit dem Internetkredit Geld zu sparen. Die Geldleihe erhalten Sie bei Direktbanken teilweise zu einem Zinssatz, der vier Prozent unter den Angeboten von Filialbanken liegt. Die geringeren Kreditraten stellen für die Kreditnehmer eine finanzielle Entlastung dar.

Zusätzlich profitieren Sie bei einem Onlinekredit von der hohen Flexibilität. Sie stellen den Kreditantrag bequem von zu Hause oder unterwegs. Das spart Zeit und Aufwand. Die benötigten Unterlagen erhalten Sie per E-Mail oder auf dem Postweg. Wenn Sie einen Kredit online beantragen, sind Sie nicht an die Öffnungszeiten des jeweiligen Finanzdienstleisters gebunden.

Zusätzlich geht die Vielzahl der Online Kredite mit einer Sofortzusage einher. Innerhalb weniger Minuten nach der Antragsstellung wissen Sie, ob der Kreditanbieter den Online-Kredit tendenziell bewilligt.

Obgleich diese Art der Geldleihe auf den ersten Blick ausschließlich vorteilhaft wirkt, gibt es auch negative Aspekte. Beispielsweise nehmen die Kreditnehmer vorrangig bei Direktbanken Abstriche beim Service in Kauf. Im Gegensatz zu einer Filialbank bieten diese keine persönliche Kundenberatung an. – Allerdings steht Ihnen bei Bedarf ein fester Kreditpartner zur Seite, der Sie vom Kreditvergleich bis zur Auszahlung per E-Mail oder telefonisch begleitet.

Der Vorteil gegenüber einem persönlichen Beratungsgespräch besteht in der zeitlichen Flexibilität. Sie benötigen keine Terminvereinbarung und nehmen die Beratung ortsunabhängig in Anspruch.

Bedenken Sie, dass die Sofortzusage bei einem online beantragten Kredit zunächst vorläufig und damit unverbindlich ist. Nach Erhalt Ihrer Unterlagen prüft der Kreditgeber Ihre Angaben. Zeigen sich Unstimmigkeiten, lehnt er Ihren Kreditantrag trotz vorheriger Zusage ab. Bei einer Kreditabsage müssen Sie folglich weitere Schritte einleiten bzw. überprüfen.

FAQ: Sie haben Fragen zum Online Kredit – wir die Antworten

(5)In Zeiten der Digitalisierung bietet die Mehrzahl der Finanzdienstleister Onlinekredite an. Bei diesen handelt es sich nicht zwingend um Kredite mit einer Sofortzusage. Um eine Bank mit attraktiven Konditionen für einen Internetkredit zu finden, legen wir Ihnen unseren Onlinekredit Vergleich ans Herz.

Ja. Bei zahlreichen Finanzdienstleistern profitieren Kreditnehmer von günstigen Konditionen, wenn sie online Kredite beantragen. Vorrangig bei höheren Kreditsummen machen sich in der Gesamtheit kleine Zinsunterschiede finanziell bemerkbar. Bereits bei einer Kreditsumme von 15.000 Euro sparen Sie durch einen Prozentpunkt weniger beim gebundenen Sollzins über 400 Euro.

Ein Online Kredit wartet im Vergleich zu einem Kredit der Hausbank mit geringeren monatlichen Raten auf. Die attraktiven Kreditkonditionen ergeben sich bei Direktbanken aus den gesparten Betriebskosten. Bei Filialbanken erklären sich günstigere Zinsen bei Onlinekrediten aufgrund verschlankter Arbeitsprozesse.

Kreditvergleichsportale bieten Ihnen mehr Sparpotenzial. Sie verhandeln mit einzelnen Kreditinstituten spezielle Kreditkonditionen.

Viele Banken bearbeiten Onlinekreditanfragen am gleichen Werktag. Sobald sie den Kreditantrag genehmigen, erhalten die Kreditnehmer innerhalb von einem bis zwei Tagen die Kreditunterlagen per Post oder E-Mail. Senden Sie diese unterschrieben mit den erforderlichen Kreditunterlagen an das Kreditinstitut zurück, erfolgt die Auszahlung der Kreditsumme nach abschließender Prüfung.

Der gesamte Vorgang nimmt abhängig vom Kreditanbieter einen oder mehrere Tage in Anspruch. Handelt es sich bei dem Online Kredit um einen Eilkredit, erhalten Sie eine Sofortzusage. Teilweise steht Ihnen die Kreditsumme am gleichen Werktag zur Verfügung. Bei welchen Finanzdienstleistern Sie schnell einen Kredit online abschließen, verrät Ihnen unser Eilkredit-Vergleich.

Ebenso wie bei einem regulären Kredit in einer Filialbank erfolgt vor der Kreditzusage bei einem Online Kredit eine Abfrage bei der SCHUFA. Das geschieht, um die Bonität der Kreditnehmer festzustellen. Die Vielzahl der Kreditgeber schließt Personen mit einem Negativeintrag von der Kreditvergabe aus.

Deutsche Banken führen ausnahmslos eine SCHUFA-Abfrage durch. Dennoch finden sich im Internet „schufafreie Kredite“. Da es sich vorrangig um ausländische Banken ohne SCHUFA Abfrage handelt, müssen Sie im Gegenzug ungünstigere Konditionen (höhere Zinsen und Rückzahlungsraten) in Kauf nehmen.

Um bei einer Sparkasse einen Kredit schnell online zu beantragen, bietet sich der S-Kredit-per-Klick an. Dieser stammt vom S-Kreditpartner. Die Kreditsumme reicht von 1.000 bis 80.000 Euro. Er richtet sich an Privatkunden mit einem Gehaltskonto bei der Sparkasse. Zusätzlich setzt er das Online-Banking mit dem Girokonto voraus.

Wenn Sie weitere gute Angebote für einen schnellen Kredit suchen, empfiehlt sich ein Sofortkredit-Vergleich.

Fazit

Abhängig vom gewählten Kreditgeber profitieren Sie von einer sofortigen Rückmeldung auf Ihre Anfrage sowie einem Geldeingang innerhalb von 24 Stunden. Im Schnitt dauert es zwischen einem und zehn Tagen, bis sich die vereinbarte Summe auf Ihrem Konto befindet.

Keine Kommentare