Franchise Finanzierung: Diese 4 Fremdfinanzierungsmöglichkeiten ermöglichen die Selbstständigkeit

Das Wichtigste in Kürze zur Franchise Finanzierung

- Ein Franchisenehmer kann leichter in den Markt eintreten, denn das Geschäftsmodell ist erprobt und die Marke bekannt. Doch die Franchisegebühr und eingeschränkte unternehmerische Möglichkeiten sind nur zwei der Nachteile dieses Geschäftsmodells.

- Wer ein Franchise eröffnen möchte, benötigt nicht nur Eigenkapital, sondern muss meistens auch Fremdkapital aufnehmen.

- Wie hoch der Kapitalbedarf sein kann, hängt auch von der Branche und dem Eigenkapital bei den Franchise-Systemen ab: Das Siebenfache müssen sie auf jeden Fall einkalkulieren.

- Möglich ist die Aufnahme von Fremdkapital über verschiedene Wege: Die eigene Hausbank, die KfW-Bank, Crowdlending oder unabhängige Vermittler.

- Franchisenehmer sollten sich so früh wie möglich gegen finanzielle Risiken absichern.

Franchise Finanzierung: So geht es – Kurzfassung

Wenn Sie Teil eines erfolgreichen Franchise werden möchten, benötigen Sie neben dem geforderten Eigenkapital in der Regel noch einmal deutlich mehr Fremdkapital. Zuständig hierfür sind Banken, aber auch staatliche Fördermittel. Wir empfehlen Ihnen den Dienstleister COMPEON, der Ihnen dabei helfen kann, das günstigste Angebot für die Franchisefinanzierung zu finden.

Inhaltsverzeichnis

- Das Wichtigste in Kürze zur Franchise Finanzierung

- Franchise Finanzierung: So geht es – Kurzfassung

- Pro und Contra: Finanzierung eines Franchise

- Was ist ein Franchise?

- Vor- und Nachteile eines Franchise

- Wann ist eine Franchise-Finanzierung sinnvoll?

- Finanzbedarf ermitteln und Rückzahlung planen

- Möglichkeiten prüfen: Diese 4 Finanzierungsmöglichkeiten für Franchisenehmer gibt es

- So begrenzen Sie ihr persönliches finanzielles Risiko als Franchisenehmer

- Welche Alternativen zum Franchise Konzept gibt es?

- Diese Unternehmen sind für ein Franchise interessant

- FAQ: Sie haben Fragen - Wir die Antworten

- Fazit

Pro und Contra: Finanzierung eines Franchise

- Geringeres Risiko durch erprobtes Geschäftsmodell

- Dadurch bessere Konditionen möglich

- Franchisenehmer erhalten leichter einen Kredit als Neugründer

- Geldinstitute besitzen oftmals fundiertes Wissen zur Beratung in diesem Bereich

- Fremdfinanzierung immer auch Risiko

- Abgaben sind durch Lizenzgebühren höher und müssen zusätzlich zur Tilgung einkalkuliert werden

- Aufwändiger Prozess

- Quereinsteiger können bei der Fremdfinanzierung im Nachteil sein

Was ist ein Franchise?

Beim Franchising überlässt der Franchisegeber seinen Franchisenehmern sein Geschäftskonzept zur eigenen Nutzung. Dafür erhält er üblicherweise eine Eintrittsgebühr und fortlaufend Zahlungen aus dem Umsatz des Franchisenehmers. Im Gegenzug erhält der Franchisenehmer in der Regel:

- Das Recht (oft auch die Pflicht) Marken und Rezepturen zu nutzen

- Zentrale Beschaffungsmöglichkeiten

- Gebietsschutz

- Unterstützung bei Aufbau und Führung des Betriebs durch Schulungen und Beratung

Der größte Vorteil für den Franchisenehmer ist die Tatsache, dass es sich um ein bereits erprobtes Geschäftsmodell handelt. Das senkt für ihn das Risiko, die Zielgruppe nicht zu erreichen oder sich erst langsam einen Namen aufbauen zu müssen.

Der Franchisegeber profitiert ebenfalls. Er kann mit weniger eigenen Finanzmitteln schneller expandieren und so die Markenbekanntheit steigern oder die eigene Attraktivität für Lieferanten steigern.

Unternehmen wie Burger King oder die Kamps Bäckerei sind am Markt fest etabliert. Durch eine vertragliche Vereinbarung und die Zahlung von Lizenzen und/oder Nutzungsgebühren kann der Franchisenehmer das Burger King Geschäftskonzept an einem anderem Standort ausführen. Der Franchisenehmer ist somit sein eigener Chef mit einem vorgegebenen (erfolgreichen) Konzept!

Franchise Unternehmen gründen: Voraussetzungen

Jedes Franchise-Unternehmen stellt unterschiedliche Voraussetzungen an seine Partner. In finanzieller Hinsicht müssen Franchisenehmer zum einen mit einer Einstiegsgebühr rechnen, zum anderen jedoch auch ein ausreichend hohes Eigenkapital mitbringen. Zudem muss der Franchisenehmer die gesamte Investitionssumme selbst aufbringen oder durch das vorhandene Eigenkapital einen ausreichend hohen Kredit aufnehmen.

Grundsätzlich gelten Franchise-Unternehmen als sehr gut geeignet für Quereinsteiger. Allerdings müssen Partner zum einen unternehmerisches Denken mitbringen und zum anderen grundlegende kaufmännische Kenntnisse. Da sie ein eigenes Team leiten, ist Führungserfahrung wichtig. Oft machen sich deswegen Geschäftsführer oder andere höhergestellte Mitarbeiter selbstständig.

Zudem erwarten viele Franchisegeber Leidenschaft für die Branche. Je nach Anbieter sind auch sehr spezielle Kenntnisse erforderlich, wie beispielsweise der Augenoptikermeister für Apollo-Optik.

Vor- und Nachteile eines Franchise

Es gelingt mehr Franchisenehmern auf dem Markt erfolgreich zu sein als völlig neuen Unternehmen. Das hat verschiedene Gründe: Der Eintritt in den Markt gelingt schneller und leichter, wenn die Marke bereits bekannt ist. Außerdem kann der Franchisenehmer nicht nur von dem erprobten Geschäftskonzept profitieren, sondern hat diverse finanzielle Vorteile durch gemeinsamen Einkauf, Marketing und Studien.

Denn die Arbeitsabläufe wurden oftmals bereits erprobt und verbessert, sodass viele Franchises deutlich kostengünstiger arbeiten können. Der Franchisegeber kontrolliert zudem regelmäßig und steuert Fehlentwicklungen gegen. Durch das erprobte Geschäftsmodell erhält der Franchisenehmer zudem häufig leichter einen Kredit bei einer Bank.

Auf der anderen Seite gibt es jedoch auch einige Nachteile. So wird der finanzielle Vorteil durch die laufenden Franchisegebühr oft wieder egalisiert. Zudem sind die unternehmerischen Möglichkeiten eingeschränkt. Bei Skandalen oder Imageschäden leiden Franchisenehmer mit, ohne Einflussmöglichkeiten zu haben.

Wann ist eine Franchise-Finanzierung sinnvoll?

Die Finanzierung eines Franchises ist ein wirtschaftliches Vorhaben, das jederzeit sinnvoll sein kann. Ein Gründer nimmt Fremdkapital auf, um ein (hoffentlich) florierendes Geschäft zu eröffnen. Ohne diesen Franchise-Kredit wäre er oft nicht in der Lage, sich selbstständig zu machen. Die meisten Franchisegeber gehen davon aus, dass sich die Investitionen während der Vertragslaufzeit amortisieren.

Dementsprechend tätigt der Franchisenehmer auch über eine Fremdfinanzierung eine Investition, von der er langfristig profitieren kann, wenn er den Vertrag verlängern kann. Dabei geht er ein unternehmerisches Risiko ein. Das kann erheblich sein, denn der Unternehmer haftet auch mit seinem Privatvermögen, solange noch keine GmbH, UG oder AG gegründet wurde.

Auf der anderen Seite profitiert er davon, dass erfolgreiche Franchise Systeme ein erprobtes Geschäftsmodell nutzen. So wird sein eigenes Risiko geringer, da er seine Geschäftsidee nicht erst prüfen muss. Dadurch sind teilweise auch deutlich bessere Konditionen bei Franchise-Krediten möglich. Allerdings wird jeder Fall gesondert geprüft. Dennoch erhalten Franchisenehmer oftmals leichter einen Kredit als Neugründer. (Lesen Sie hierzu weiterführend den Artikel: Kredit für Gründer)

Einen Kredit für das Franchiseunternehmen aufzunehmen, kann dabei die Sicherheit für den Franchisenehmer in gewisser Weise sogar erhöhen. Denn dann muss der Franchisenehmer eine recht aufwändige und fundierte Prüfung über sich ergehen lassen, die seine eigenen Führungsqualitäten wie auch seinen Businessplan kontrolliert. Wenn ein Geldinstitut die Finanzierung seines Franchiseunternehmens unterstützt, bedeutet das, dass das wirtschaftliche Risiko vertretbar ist.

Eine Franchise-Finanzierung über die Hausbank kann auch durch Know-How hilfreich sein. Hier am Beispiel der Sparkasse. (Quelle: Sparkasse.de)

Das bedeutet auf der anderen Seite auch, dass es ein Quereinsteiger etwas schwerer haben kann. Deswegen ist es oft sinnvoll, betriebswirtschaftliche Qualifikationen schon vor der Gründung zu erwerben.

Auch die besten Franchise-Ideen haben zudem einen entscheidenden Nachteil: Neben einer Einstiegsgebühr müssen Franchisegründer eine monatliche Lizenzgebühr bezahlen. Sie bewegt sich oft in einem ein- bis zweistelligen Prozentbetrags des Nettogewinns. Das bedeutet eine zusätzliche finanzielle Belastung, die zusätzlich zum Kredit bedient werden muss. Auf diese Weise kann der Gewinn deutlich schmelzen und es länger dauern, bis das Unternehmen schuldenfrei ist.

Zudem ist der Handlungsspielraum bei einem Franchise oftmals deutlich eingeschränkter als bei einem völlig eigenständigen Unternehmen. Preiserhöhungen, Abverkauf von schlecht laufenden Produkten oder das Streichen eines schlecht laufenden Gerichts von der Karte sind allesamt typische kaufmännische Möglichkeiten, die in Franchise oftmals nicht ohne weiteres möglich sind.

Finanzbedarf ermitteln und Rückzahlung planen

Der wichtigste Schritt bei der Fremdfinanzierung eines Franchiseunternehmens ist es, den tatsächlichen Finanzbedarf zu ermitteln. Wie hoch dieser ist, hängt von verschiedenen Faktoren ab:

- Anforderungen des Franchise

- Höhe der Eintrittsgebühr

- Finanzierungsbedarf für den Geschäftsstart

- Puffer für die ersten Monate, in denen das Geschäft noch nicht rund läuft

Dabei gilt: Das Eigenkapital muss der Franchisenehmer selbst aufbringen. Deswegen sind auch Gründungen mit einem Partner unter Franchisenehmern sehr beliebt. Je nach Franchise kann das Eigenkapital sogar gar keiner Regelung unterliegen oder sogar bis in die Millionenhöhe gehen. Üblich sind allerdings fünf- bis sechsstellige Euro-Beträge.

Das Eigenkapital bestimmt auch, in welcher Höhe ein Kredit bewilligt werden würde. In der Regel veranschlagen die Franchisegeber zwischen 15 und 25 % der gesamten notwendigen Investitionssumme als Eigenkapital.

Grob gerechnet bedeutet das: Der Finanzierungsbedarf ist vier- bis siebenmal höher als die Eigenkapitalanforderung. Je besser die Eigenkapitalquote ist, die ein Neuunternehmer mitbringt, umso günstiger sind die Kredite, die ihm angeboten werden. Wer also beispielsweise Subway als Franchise eröffnen möchte, muss nicht nur ein Eigenkapital von mindestens 15.000 Euro und die Eintrittsgebühr von 10.000 Euro aufbringen. Zusätzlich muss er einkalkulieren, wenigstens noch weitere 75.000 € Kredit aufzunehmen. Mit mehr Eigenkapital senkt er die Kreditsumme, somit das Ausfallrisiko und auch seine Kosten.

Möglichkeiten prüfen: Diese 4 Finanzierungsmöglichkeiten für Franchisenehmer gibt es

Egal in welches Franchise Sie einsteigen möchten: Wenn Sie nicht das vollständige Kapital für die Anfangsinvestition aufbringen können, benötigen Sie ein Existenzgründungsdarlehen. Dabei stehen viele Gründer vor zwei wichtigen Hindernissen:

- Sie haben keine ausreichenden Sicherheiten für so hohe Investitionssummen.

- Als Gründer stellen sie ein besonderes Risiko für die Banken dar, weil Neugründungen häufiger Verlustgeschäfte für sie sind als die Investition in bestehende Unternehmen.

Deswegen ist es keine Selbstverständlichkeit, dass Gründer einen Kredit erhalten, um ihr Franchise zu starten. Stattdessen müssen sich Interessenten auf eine umfangreiche Prüfung ihres Vorhabens einstellen. Dazu zählt nicht nur das Geschäftsmodell des Franchise und der angeboten Vertrag, sondern auch die Eignung des potenziellen Kreditnehmers und die Wirtschaftlichkeit am Wunsch-Standort. Deswegen ist eine Businessplan absolute Voraussetzung für die Finanzierung.

Möglichkeit 1: Franchise-Kredit von der Hausbank

Die meisten Gründer führt der erste Weg immer noch zur eigenen Hausbank. Daran ist grundsätzlich auch erst einmal nichts verkehrt. Gerade die etablierten Kreditinstitute sind oftmals erfahren in der Finanzierung von Franchisevorhaben und können deswegen eine fundierte Bewertung bieten. Oftmals bieten sie zudem sogar weitere Beratungsdienstleistungen wie Standortwahl, Altersvorsorge und rechtliche Bedingungen des Vertrages. Zudem tritt die Hausbank teilweise auch als Vermittler von staatlichen Förderungen in Erscheinung.

Dennoch muss die Hausbank nicht immer der beste Anbieter sein. Die Konditionen unterscheiden sich bei Filialbanken teilweise sehr deutlich. Es kann sich oftmals lohnen, mehr als ein Angebot einzuholen oder sich direkt an einen Berater oder Vermittler zu wenden. Er kann oft besonders gut einschätzen, welche Projekte von einem bestimmten Institut gerne unterstützt werden.

Ein solcher Anbieter ist COMPEON, ein Dienstleister, der sich auf die Finanzierung von Unternehmensvorhaben spezialisiert ist. Das Unternehmen arbeitet mit mehr als 250 Banken und Sparkassen und alternativen Kreditgebern zusammen.

Sie treten bei einem Kreditausfall ein. In der Regel übernehmen sie eine Höhe von bis zu 80 % des Gesamtdarlehens. Somit bleibt das Eigenrisiko einer Bank, die einem neuen Franchisenehmer einen Kredit gibt, auf 20 % beschränkt.

Möglichkeit 2: Franchise-Finanzierung über den KfW-Kredit

Weil eine Neugründung selten durch Eigenkapital finanziert werden kann und die Banken aus den oben genannten Gründen diesem Vorhaben eher zögerlich gegenüberstehen, unterstützt der Staat Gründer durch spezielle Förderkredite. Diese werden über die KfW-Bank vermittelt, Anlaufstelle ist jedoch die Hausbank.

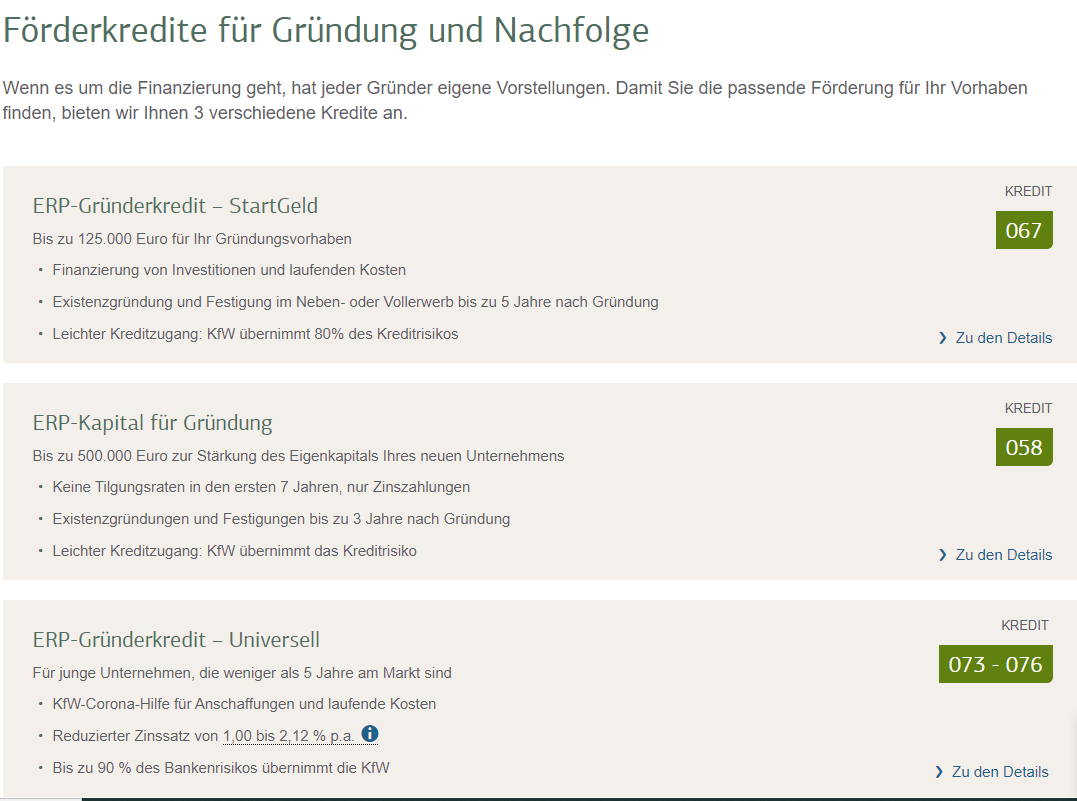

Das Angebot der KfW-Bank für Gründer ist komplex. (Quelle: KfW-Bank)

Durch die günstigeren Konditionen sollen mehr Menschen den Weg in die Selbstständigkeit wagen und auch erfolgreich gehen.

Die Fördermöglichkeit muss allerdings einige Kriterien erfüllen, die im Franchise-Vertrag festgelegt sein müssen. Dazu gehört:

- Die rechtliche und wirtschaftliche Selbstständigkeit des Franchise-Nehmers.

- Der Franchise-Vertrag basiert auf deutschem Recht oder dem eines EU/EFTA-Staats.

- Der Vertrag ermöglicht dem Franchisenehmer eine nachhaltige selbstständige Existenz. Das bedeutet, dass es keine nachvertragliche Wettbewerbsverbote gibt oder die Laufzeit mindestens für zehn Jahre vereinbart ist.

Die KfW-Bank bietet dabei in der Regel sehr günstige Konditionen. So beträgt der effektive Jahreszins beim ERP-Gründerkredit – StartGeld seit dem 01.10.2020 nur 1,2 %. Das ist im Kreditvergleich sehr günstig. Allerdings ist er in der Höhe begrenzt: Bis zu 125.000 Euro vergibt die KfW-Bank auf diesem Wege.

Wer teurere Vorhaben finanzieren möchte, kommt mit diesem Betrag nicht aus. Dann könnte der ERP-Gründerkredit – Universell eine Alternative sein. Dort sind die vergebenen Kreditbeträge deutlich höher, allerdings sind die Zinsen höher und teilweise übernimmt die KfW-Bank keine Ausfallsbürgschaft.

Auch hier müssen sich Interessenten also genau informieren und am besten mit einem kompetenten Berater die Möglichkeiten abklopfen.

Möglichkeit 3: Crowdfunding und Crowdlending

Einige Gründer wagen den Sprung in die Selbstständigkeit, indem sie die Finanzkraft per Crowdfunding oder -lending nutzen. Allerdings sind die Optionen für Franchisenehmer eher eingeschränkt.

Beim Crowdfunding können sie den Investoren beispielsweise nicht wie üblich einen Anteil am Geschäftserfolg versprechen. Auch ein anderer Gegenwert wie durch Sachwerte ist möglicherweise nicht mit den Vorgaben des Franchisegebers vereinbar.

Es bleibt also nur Crowdlending. Hier fehlt jedoch bislang eine gute Vermittlung von Crowdfunding-Anbietern für Unternehmen und Gründer. Die meisten Kreditvermittler in diesem Bereich sind zudem eher auf kleinere Kredite ohne Verwendungszweck spezialisiert. Das bedeutet nicht, dass es nicht dennoch funktionieren kann. Diese Art der Finanzierung ist jedoch eher unüblich.

Möglichkeit 4: Finanzierung über den Franchisegeber

Gerade etablierte Franchiseunternehmen haben oft eigene Strukturen entwickelt, um die Finanzierung neuen Mitgliedern zu ermöglichen. Einige greifen darauf auf Partnerbanken zurück, andere schaffen sie sich sogar selbst.

Wer beispielsweise EDEKA als Franchise eröffnen möchte, kann das Angebot der Edekabank wahrnehmen. Sie ist auf Existenzgründungen spezialisiert. Dabei können sogar Ausfallbürgschaften durch die EDEKA Kreditgarantiegemeinschaft gewährt werden. Der Vorteil für den Franchisegeber ist klar: Er kann vielversprechende Kandidaten gezielt fördern und verdient über die Zinsen zusätzliches Geld an den Franchisenehmern, das sonst bei einem Kreditgeber landen würde.

Welche Möglichkeit bei Ihrem Wunsch-Startup zur Verfügung steht, hängt also nicht unwesentlich von der Größe und der Erfahrung des Unternehmens ab. Wir empfehlen, jedes vorliegende Angebot prüfen zu lassen, gerade dann, wenn es nicht auf den Förderkrediten beruht. Ob es sich um einen guten Franchisekredit handelt, kann letztlich nur ein erfahrener Dienstleister beurteilen, der unabhängig agiert.

So begrenzen Sie ihr persönliches finanzielles Risiko als Franchisenehmer

Wer ein Franchise-Unternehmen gründen möchte, sollte sich darüber im Klaren sein, dass sein finanzielles Risiko erheblich sein kann. Je nach Unternehmensform haftet er mit seinem gesamten Vermögen. Das betrifft nicht nur einen Kredit für das Franchise, sondern auch die berüchtigten „roten Zahlen“, für die der Unternehmer ebenfalls haftbar gemacht werden kann.

Im Optimalfall sollten Gründer sich so gut es geht schon im Vorfeld absichern. Denn teilweise ist es möglich, sich vor dem Schlimmsten abzusichern. So kann es sinnvoll sein, Vermögenswerte an den Ehepartner oder die engste Familie zu übertragen, bevor die Teilnahme am Franchisesystem unterschriftsreif ist. Vor allem dürfen Sie auf keinen Fall erst damit beginnen, Vermögenswerte zu übertragen, wenn eine Zahlungsunfähigkeit absehbar ist.

Zudem kann es sinnvoll sein, eine Betriebshaftpflichtversicherung abzuschließen. Sie können das Unternehmen bei unvorhergesehene Schadensersatzfällen vor dem Ruin retten. Zudem sollten Sie über einen Ehevertrag Ihren Ehepartner vor den Schulden des Unternehmens schützen.

Welche Alternativen zum Franchise Konzept gibt es?

Die häufigste Alternative ist die eigenständige Selbstständigkeit ohne Franchise-System im Rücken. Es gibt außerdem auch in Deutschland noch einige Genossenschaften, die bei der Selbstständigkeit unterstützen. Zugegebenermaßen sind sie jedoch eher ein Randphänomen.

Diese Unternehmen sind für ein Franchise interessant

FAQ: Sie haben Fragen - Wir die Antworten

(5)Obwohl der Einstieg in eine Franchise-Kette auch als „Unternehmertum unter dem Regenschirm“ bezeichnet wird, ist das eigene finanzielle Risiko als Gründer erheblich. Je nach Art des Geschäfts kann es sein, dass sie vollständig mit Ihrem eigenen Vermögen haften. Vor allem Einzelunternehmen setzen sich diesem Risiko aus.

Das hängt sehr stark davon ab, welches Franchisesystem Sie unterstützen möchten. Vereinzelt gibt es Franchiseketten, die nur geringe vierstellige Beträge verlangen. Allerdings müssen Sie die Einstiegsgebühr, die durchaus die gleiche Höhe haben kann, zusätzlich einkalkulieren.

Erfolgreiche Franchisesysteme haben Vorteile: So haben sie mehrfach nachgewiesen, dass ihr Geschäftsmodell funktioniert. Bei Bedarf schulen sie den Franchisenehmer zudem weiter und ermöglichen ihm durch Hintergrundwissen und Erfahrung, ein erfolgreiches Unternehmen aufzubauen. Als Konsequenz bestehen mehr Franchisenehmer auf dem Markt als vollständige Neugründungen. Einen Kredit als Franchisenehmer aufzunehmen, hat also für Bank und Kreditnehmer Vorteile.

Wer ein Franchise finanzieren möchte, kann teilweise auf staatliche Förderprogramme zurückgreifen. Die normale Fremdfinanzierung über die Hausbank kann teilweise ebenso in Anspruch genommen werden. Das Ausfallrisiko übernehmen dann sogenannte Bürgschaftsbanken zu einem hohen Anteil.

Vereinzelt gibt es Franchisesysteme, die mit keinem oder einem sehr geringen Eigenkapital werben. Allerdings erhalten Kreditnehmer ohne Eigenkapital in der Regel keinen Kredit, um ihr Franchise zu finanzieren. Dementsprechend ist dieses Szenario sehr unwahrscheinlich.

Fazit

Wer sich selbstständig machen möchte und keine (zündende) Geschäftsidee hat, kann sich an eines der erfolgreichen Franchisesysteme wenden und deren Geschäftskonzept übernehmen. Dabei gilt er vor Banken und Förderanbietern in der Regel wie ein Neugründer. Dass das Geschäftsmodell bereits mehrfach seinen Erfolg beweisen konnte, wird dabei in der Regel positiv bewertet und wirkt sich auch auf die Erfolgsaussichten des Kredits für die Unternehmensgründung aus.

Dementsprechend ist die Fremdfinanzierung eines Franchiseunternehmens für viele ein sehr probates Mittel, den Traum von der erfolgreichen Selbstständigkeit zu realisieren.

Keine Kommentare